世界观热点:灿勤科技收监管工作函 募投延期2021年上市募10.5亿

中国经济网北京9月4日讯 上交所网站于9月1日公布对灿勤科技(688182.SH)的监管工作函,处理事由为关于江苏灿勤科技股份有限公司募集资金使用情况的监管工作函,涉及对象为上市公司、中介机构及其相关人员。

8月30日,灿勤科技发布关于募投项目延期的公告。根据中国证券监督管理委员会出具的《关于同意江苏灿勤科技股份有限公司首次公开发行股票注册的批复》(证监许可【2021】3231号),公司公开发行人民币普通股(A股)10000万股,每股面值1.00元,发行价为每股人民币10.50元,共募集资金1050000000.00元,扣除各项发行费用(不含增值税)75734004.80元后,实际募集资金净额为人民币974265995.20元。

截至2023年6月30日,公司首次公开发行股票募集资金投资项目及募集资金使用情况如下:

公司募投项目“新建灿勤科技园项目”原计划建设期为24个月,预计于2023年11月达到预定可使用状态。截至目前,该项目已完成两栋厂房和一栋科研楼的主体建筑的建设,将尽快完成竣工验收并投入使用。该项目虽然在前期经过充分的可行性论证,但在实际建设过程中因全球公共卫生事件、国际贸易环境形势、限电等不可抗因素,项目的物料采购、物流运输、施工人员流动等均受到了一定程度的影响,造成了项目主体结构工程较计划工期有所延迟,项目建设进度较原计划有所滞后。公司基于审慎性原则,严格把控项目整体质量,根据项目实施进展、公司实际经营情况及市场环境等因素,在保持募投项目的实施主体、投资总额、资金用途等均不发生变化的情况下,有计划、分步骤逐步投入该项目,并将上述募投项目达到预定可使用状态的时间进行延长。

灿勤科技于2021年11月16日在上交所科创板上市,公开发行股票1.00亿股,占发行后总股本的25.00%,发行价格为10.50元/股,保荐机构(主承销商)为中信建投证券股份有限公司,保荐代表人为李一睿、胡海平。

灿勤科技本次发行募集资金总额为10.50亿元,扣除发行费用后募集资金净额为9.74亿元。该公司最终募集资金净额比原计划少28.62亿元。灿勤科技2021年11月11日披露的招股说明书显示,其拟募集资金38.36亿元,拟分别用于新建灿勤科技园项目、扩建5G通信用陶瓷介质波导滤波器项目、补充流动资金。

灿勤科技本次发行费用合计7573.40万元,中信建投证券股份有限公司获得保荐及承销费用4725.00万元。

标签: 灿勤科技

-

世界观热点:灿勤科技收监管工作函 募投延期2021年上市募10.5亿 中国经济网北京9月4日讯 上交所网站于9月1日公布对灿勤科技(688182

世界观热点:灿勤科技收监管工作函 募投延期2021年上市募10.5亿 中国经济网北京9月4日讯 上交所网站于9月1日公布对灿勤科技(688182 -

河南省委常委、副省长孙守刚因安阳“11·21”特别重大火灾事故被问责 新华社北京8月29日电日前,经中共中央批准,中央纪委对河南省委常委

河南省委常委、副省长孙守刚因安阳“11·21”特别重大火灾事故被问责 新华社北京8月29日电日前,经中共中央批准,中央纪委对河南省委常委 -

方城法院:发挥诉前调解优势 助力优化营商环境 全球快资讯 近日,方城县人民法院立案庭通过诉前调解方式,妥善化解一起涉及民营企

方城法院:发挥诉前调解优势 助力优化营商环境 全球快资讯 近日,方城县人民法院立案庭通过诉前调解方式,妥善化解一起涉及民营企 -

天天快讯:一校一策,北京因雨受灾学校如期开学啦 望着被暴雨冲毁而暂停开学的学校,北京市房山区夏村中学教师蔡雅莉

天天快讯:一校一策,北京因雨受灾学校如期开学啦 望着被暴雨冲毁而暂停开学的学校,北京市房山区夏村中学教师蔡雅莉 -

环球时讯:A股五大险企新业务价值同比增三成,净利润表现分化 A股五大险企新业务价值同比增三成,净利润表现分化作者:杨倩雯 责

环球时讯:A股五大险企新业务价值同比增三成,净利润表现分化 A股五大险企新业务价值同比增三成,净利润表现分化作者:杨倩雯 责 -

杭州亚运会8个项目门票29日10点启动实时销售 今日讯 来源标题:杭州亚运会8个项目门票今日10点启动实时销售杭州第19届亚

杭州亚运会8个项目门票29日10点启动实时销售 今日讯 来源标题:杭州亚运会8个项目门票今日10点启动实时销售杭州第19届亚

-

世界观热点:灿勤科技收监管工作函 募投延期2021年上市募10.5亿 中国经济网北京9月4日讯 上交所网站于9月1日公布对灿勤科技(688182

世界观热点:灿勤科技收监管工作函 募投延期2021年上市募10.5亿 中国经济网北京9月4日讯 上交所网站于9月1日公布对灿勤科技(688182 -

并购市场进入新篇章,联储证券助推A股前行 不平凡的2022年,由于地缘政治危机、全球经济低迷、国内疫情反复无

并购市场进入新篇章,联储证券助推A股前行 不平凡的2022年,由于地缘政治危机、全球经济低迷、国内疫情反复无 -

争光股份跌3.55% 2021年上市超募7.2亿国信证券保荐 中国经济网北京9月4日讯争光股份(301092 SZ)今日股价下跌,截至收盘

争光股份跌3.55% 2021年上市超募7.2亿国信证券保荐 中国经济网北京9月4日讯争光股份(301092 SZ)今日股价下跌,截至收盘 -

ChatGPT概念板块涨1.28% 软通动力涨16.6%居首-环球快讯 中国经济网北京9月4日讯今日,ChatGPT概念板块整体涨幅1 28%,其中7

ChatGPT概念板块涨1.28% 软通动力涨16.6%居首-环球快讯 中国经济网北京9月4日讯今日,ChatGPT概念板块整体涨幅1 28%,其中7 -

嘉和美康跌3.85% IPO超募5亿经营现金流连负6年半-即时 中国经济网北京9月4日讯嘉和美康(688246 SH)今日收报32 46元,跌幅3

嘉和美康跌3.85% IPO超募5亿经营现金流连负6年半-即时 中国经济网北京9月4日讯嘉和美康(688246 SH)今日收报32 46元,跌幅3 -

上海三部门联合发文:进一步推动“沪家保”试点工作 8月31日,国家金融监督管理总局上海监管局和上海市住房和城乡建设管

上海三部门联合发文:进一步推动“沪家保”试点工作 8月31日,国家金融监督管理总局上海监管局和上海市住房和城乡建设管 -

贝壳港股涨19.43%-环球即时 中国经济网北京9月4日讯 贝壳(02423 HK)港股今日收报48 55港元,涨幅19 434%。

贝壳港股涨19.43%-环球即时 中国经济网北京9月4日讯 贝壳(02423 HK)港股今日收报48 55港元,涨幅19 434%。 -

美图公司港股涨12.91% 中国经济网北京9月4日讯 美图公司(01357 HK)港股今日收报3 41港元

美图公司港股涨12.91% 中国经济网北京9月4日讯 美图公司(01357 HK)港股今日收报3 41港元 -

快消息!冰轮环境跌9.78% 周末华安证券申银万国刚喊买入 中国经济网北京9月4日讯 冰轮环境(000811 SZ)今日股价下跌,截至收

快消息!冰轮环境跌9.78% 周末华安证券申银万国刚喊买入 中国经济网北京9月4日讯 冰轮环境(000811 SZ)今日股价下跌,截至收 -

8月份混基涨幅冠军:信澳聚优智选混合涨5.5% 中国经济网北京9月4日讯 今年8月份,信澳聚优智选混合A、信澳聚优

8月份混基涨幅冠军:信澳聚优智选混合涨5.5% 中国经济网北京9月4日讯 今年8月份,信澳聚优智选混合A、信澳聚优 -

世界今头条!政策面利好不断 A股港股携手走强 9月4日,A股市场全线上涨,上证指数、深证成指均涨逾1%。北证50指数

世界今头条!政策面利好不断 A股港股携手走强 9月4日,A股市场全线上涨,上证指数、深证成指均涨逾1%。北证50指数 -

每日看点!年内ETF总规模增加逾2100亿元 目前超百只产品待审批 Wind资讯数据显示,截至9月4日,今年全市场ETF(交易型开放式指数基

每日看点!年内ETF总规模增加逾2100亿元 目前超百只产品待审批 Wind资讯数据显示,截至9月4日,今年全市场ETF(交易型开放式指数基 -

每日热门:一揽子政策发力 楼市回暖期待“金九银十” 近期一揽子政策发力,促进楼市企稳回暖。对此,专家认为,政策扶持

每日热门:一揽子政策发力 楼市回暖期待“金九银十” 近期一揽子政策发力,促进楼市企稳回暖。对此,专家认为,政策扶持 -

蒋万安回顾上海行:最重要的是双城相互学习、造福市民 中新社台北9月4日电 (记者 刘舒凌)在4日播出的一档网络访谈节目中

蒋万安回顾上海行:最重要的是双城相互学习、造福市民 中新社台北9月4日电 (记者 刘舒凌)在4日播出的一档网络访谈节目中 -

天天热头条丨国产新能源车首次批量经陆路口岸出口缅甸 中新网瑞丽9月4日电 (赵吕媛 颜春柳)4日,随着第50辆中国自主品牌

天天热头条丨国产新能源车首次批量经陆路口岸出口缅甸 中新网瑞丽9月4日电 (赵吕媛 颜春柳)4日,随着第50辆中国自主品牌 -

如何为智能网联新能源汽车产业培育专业人才?业界代表重庆展开讨论|环球简讯 中新网重庆9月4日电 (记者 周毅)如何为智能网联新能源汽车产业培

如何为智能网联新能源汽车产业培育专业人才?业界代表重庆展开讨论|环球简讯 中新网重庆9月4日电 (记者 周毅)如何为智能网联新能源汽车产业培 -

食品加工制造板块涨1.32% 宝立食品涨10%居首 中国经济网北京9月4日讯 今日,食品加工制造板块整体涨幅1 32%,其

食品加工制造板块涨1.32% 宝立食品涨10%居首 中国经济网北京9月4日讯 今日,食品加工制造板块整体涨幅1 32%,其 -

世界热推荐:券商服务中小微企业成果斐然 从2021年11月开市至今,北京证券交易所(简称北交所)在不到2年的时间

世界热推荐:券商服务中小微企业成果斐然 从2021年11月开市至今,北京证券交易所(简称北交所)在不到2年的时间 -

世界报道:楼市重磅政策频出 房企迎利好 近日,一线城市相继出台认房不认贷政策,引发市场关注。业内人士认

世界报道:楼市重磅政策频出 房企迎利好 近日,一线城市相继出台认房不认贷政策,引发市场关注。业内人士认 -

天天热资讯!全力打造服务创新型中小企业主阵地的行动纲领 ——评《关于高质量建... 湖南大学金融与统计学院教授、首都经贸大学创投研究中心主任 刘健

天天热资讯!全力打造服务创新型中小企业主阵地的行动纲领 ——评《关于高质量建... 湖南大学金融与统计学院教授、首都经贸大学创投研究中心主任 刘健 -

每日精选:酒店业上市公司中报业绩普遍向好 龙头企业加速品牌升级 受益于旅游市场复苏,上半年酒店业上市公司业绩普遍向好。其中,华

每日精选:酒店业上市公司中报业绩普遍向好 龙头企业加速品牌升级 受益于旅游市场复苏,上半年酒店业上市公司业绩普遍向好。其中,华 -

电子产业链全球化升级 多家公司积极海外投资建厂 不少国内电子产业链公司的全球化布局正在加速,而其全球化正呈现出

电子产业链全球化升级 多家公司积极海外投资建厂 不少国内电子产业链公司的全球化布局正在加速,而其全球化正呈现出 -

海南离岛免税新规落地5个月 “即购即提”购物金额超14亿元 记者从海口海关获悉,海南离岛免税即购即提新规落地5个月以来,离岛

海南离岛免税新规落地5个月 “即购即提”购物金额超14亿元 记者从海口海关获悉,海南离岛免税即购即提新规落地5个月以来,离岛 -

生猪期货渐成经营风向标 “保险+期货”赋能生猪产业 专家认为,期货本身只是一个工具,实际上是让各类参与者来发现价格

生猪期货渐成经营风向标 “保险+期货”赋能生猪产业 专家认为,期货本身只是一个工具,实际上是让各类参与者来发现价格 -

罗山县老干部旅游集散中心揭牌仪式举行 每日聚焦 日前,罗山县委组织部、县委老干部局与河南康辉国际旅行社罗山营业部联

罗山县老干部旅游集散中心揭牌仪式举行 每日聚焦 日前,罗山县委组织部、县委老干部局与河南康辉国际旅行社罗山营业部联 -

量化交易监管加强 促进行业规范健康发展 近年来,我国量化交易快速发展,已成为资本市场重要组成部分。9月1

量化交易监管加强 促进行业规范健康发展 近年来,我国量化交易快速发展,已成为资本市场重要组成部分。9月1 -

信阳市平桥区:新农人养殖梅花鹿 走出特色产业示范路 环球今日报 乡村要振兴,产业是关键。信阳市平桥区邢集镇坚持把产业兴旺作为乡村振

信阳市平桥区:新农人养殖梅花鹿 走出特色产业示范路 环球今日报 乡村要振兴,产业是关键。信阳市平桥区邢集镇坚持把产业兴旺作为乡村振 -

一带一路·零距离丨一所中国大学的以色列情缘 新华社北京 耶路撒冷9月4日电 题:一所中国大学的以色列情缘新华社

-

当前聚焦:“秀才”被封 互联网收割老年人必须严查 9月2日,有中老年女性收割机之称、坐拥千万粉丝的网红主播秀才账号

当前聚焦:“秀才”被封 互联网收割老年人必须严查 9月2日,有中老年女性收割机之称、坐拥千万粉丝的网红主播秀才账号 -

全球热文:首批信创类指数产品发售 信创指数ETF今日首发 随着数字经济的快速发展,以及人工智能、云计算等技术的广泛应用,

全球热文:首批信创类指数产品发售 信创指数ETF今日首发 随着数字经济的快速发展,以及人工智能、云计算等技术的广泛应用, - 聚焦绿色低碳出行,登途集团亮相2023服贸会第二届亚洲碳中和产业发展论坛 9月2日,为深入贯彻落实党中央国务院关于碳达峰碳中和的重大决策部

-

当前热点-主题基金最多赚110% 公募看好“一带一路”投资机遇 来源:中国基金报今年是共建一带一路倡议提出十周年。十年来,一带

当前热点-主题基金最多赚110% 公募看好“一带一路”投资机遇 来源:中国基金报今年是共建一带一路倡议提出十周年。十年来,一带 -

【独家】困在规模里的基金经理 来源:上海证券报 作者:陆海晴多位业内人士表示,对于基金公司而

【独家】困在规模里的基金经理 来源:上海证券报 作者:陆海晴多位业内人士表示,对于基金公司而 -

传诚美好 | @南阳,绿都物业又双叒叕获奖了!_全球看热讯 2023年8月22日,在红色物业的荣誉基础之上,河南绿都物业服务有限公司

传诚美好 | @南阳,绿都物业又双叒叕获奖了!_全球看热讯 2023年8月22日,在红色物业的荣誉基础之上,河南绿都物业服务有限公司 -

信托共创普惠金融——中诚信托|世界快资讯 编者按:2013年11月,发展普惠金融首次被正式写入党的决议之中,并

信托共创普惠金融——中诚信托|世界快资讯 编者按:2013年11月,发展普惠金融首次被正式写入党的决议之中,并 -

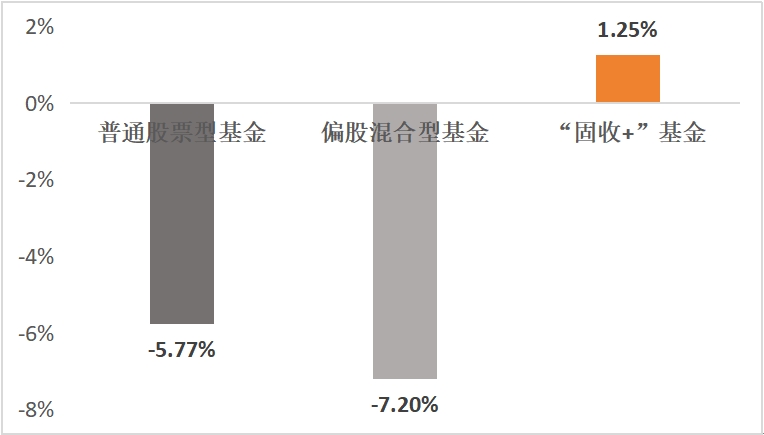

天天热讯:年内正收益!这类基金又火了 来源:天弘基金在市场持续震荡之际,权益类基金发行情况不佳,但固

天天热讯:年内正收益!这类基金又火了 来源:天弘基金在市场持续震荡之际,权益类基金发行情况不佳,但固 -

农银汇理基金廖凌:行业个股双重筛选 驱动组合稳健成长 均衡与稳健,是波动市场下基金公司意图给投资者提供的产品体验。农

农银汇理基金廖凌:行业个股双重筛选 驱动组合稳健成长 均衡与稳健,是波动市场下基金公司意图给投资者提供的产品体验。农 -

【全球报资讯】酱酒第二股“港股通”今日生效,南下资金迎来新选择 当港股市场还在寻找促进流动性解决方案,南下资金已然开启疯狂扫货

【全球报资讯】酱酒第二股“港股通”今日生效,南下资金迎来新选择 当港股市场还在寻找促进流动性解决方案,南下资金已然开启疯狂扫货 -

天天快资讯:避免娱乐化和诱导性宣传 基金投教有了新指引 来源:证券时报网 作者:赵梦桥近日,中国证券投资基金业协会根据

天天快资讯:避免娱乐化和诱导性宣传 基金投教有了新指引 来源:证券时报网 作者:赵梦桥近日,中国证券投资基金业协会根据 -

国家金融监督管理总局天津监管局指导信托公司发挥信托制度优势 助力房地产风险化解 来源:国家金融监督管理总局中国网财经9月4日讯 国家金融监督管理

国家金融监督管理总局天津监管局指导信托公司发挥信托制度优势 助力房地产风险化解 来源:国家金融监督管理总局中国网财经9月4日讯 国家金融监督管理 -

持仓个股骤增百余只 基金“指数化”主动投资大行其道 公募基金2023年中期报告悉数完成披露,揭示了上半年公募基金的最新

持仓个股骤增百余只 基金“指数化”主动投资大行其道 公募基金2023年中期报告悉数完成披露,揭示了上半年公募基金的最新 -

今日视点:公募看量化投资:并非稳赚不赔 加强监管正当其时 来源:证券时报近期,被贴上砸盘元凶、助涨杀跌、割韭菜等标签的量

今日视点:公募看量化投资:并非稳赚不赔 加强监管正当其时 来源:证券时报近期,被贴上砸盘元凶、助涨杀跌、割韭菜等标签的量 -

今日观点!行情反复不改“看多初心” 多家私募开启“左侧”布局 受政策面激励因素影响,上周A股市场强势反弹,但市场情绪和日内股指

今日观点!行情反复不改“看多初心” 多家私募开启“左侧”布局 受政策面激励因素影响,上周A股市场强势反弹,但市场情绪和日内股指 -

中信银行合肥分行:搭建智慧校园专区,上线“慧缴付”平台|世界时讯 一直以来,中信银行合肥分行积极响应教育强国的蓝图目标,围绕金融+

中信银行合肥分行:搭建智慧校园专区,上线“慧缴付”平台|世界时讯 一直以来,中信银行合肥分行积极响应教育强国的蓝图目标,围绕金融+ -

新希望食品上半年晒单:小酥肉卖出6.4亿,肥肠销量超去年全年_焦点速读 8月30日晚间,新希望(SZ 000876)披露半年报。上半年,新希望实现营

新希望食品上半年晒单:小酥肉卖出6.4亿,肥肠销量超去年全年_焦点速读 8月30日晚间,新希望(SZ 000876)披露半年报。上半年,新希望实现营 -

新希望饲料业务量利同增,猪料销量大涨16%-热消息 8月30日晚间,新希望(SZ 000876)披露半年报,上半年实现营业收入694

新希望饲料业务量利同增,猪料销量大涨16%-热消息 8月30日晚间,新希望(SZ 000876)披露半年报,上半年实现营业收入694 -

中国太平亮相2023年服贸会 每日看点 9月4日讯 9月2日至6日,2023年中国国际服务贸易交易会在北京国家会

中国太平亮相2023年服贸会 每日看点 9月4日讯 9月2日至6日,2023年中国国际服务贸易交易会在北京国家会 -

环球快播:优然牧业(09858.HK)获纳入富时罗素全球股票指数系列——中国指数系列 近期,全球知名指数公司富时罗素(FTSE Russell)公布的最新调整结果

环球快播:优然牧业(09858.HK)获纳入富时罗素全球股票指数系列——中国指数系列 近期,全球知名指数公司富时罗素(FTSE Russell)公布的最新调整结果 -

多重福利来袭!江苏银行第三届“919财富节”活动浓情盛启-全球新视野 作为江苏银行倾力打造的年度财富盛会,江苏银行2023年919财富节活动

多重福利来袭!江苏银行第三届“919财富节”活动浓情盛启-全球新视野 作为江苏银行倾力打造的年度财富盛会,江苏银行2023年919财富节活动 -

国家发展改革委设立民营经济发展局 职责定位是什么? 中国网财经9月4日讯 国务院新闻办公室于9月4日举行新闻发布会,国

国家发展改革委设立民营经济发展局 职责定位是什么? 中国网财经9月4日讯 国务院新闻办公室于9月4日举行新闻发布会,国

热门资讯

-

并购市场进入新篇章,联储证券助推A股前行 不平凡的2022年,由于地缘政治危机...

并购市场进入新篇章,联储证券助推A股前行 不平凡的2022年,由于地缘政治危机... -

上海三部门联合发文:进一步推动“沪家保”试点工作 8月31日,国家金融监督管理总局上...

上海三部门联合发文:进一步推动“沪家保”试点工作 8月31日,国家金融监督管理总局上... -

探索机遇,共话未来 | 怡口净水2023首届全屋净水研讨会圆满落幕! 8月30日,2023首届怡口全屋净水研...

探索机遇,共话未来 | 怡口净水2023首届全屋净水研讨会圆满落幕! 8月30日,2023首届怡口全屋净水研... -

2023智博会启幕,中新企业抢抓数字经济机遇 9月4日到6日,中国国际智能产业博...

2023智博会启幕,中新企业抢抓数字经济机遇 9月4日到6日,中国国际智能产业博...

观察

图片新闻

-

每日热门:一揽子政策发力 楼市回暖期待“金九银十” 近期一揽子政策发力,促进楼市企稳...

每日热门:一揽子政策发力 楼市回暖期待“金九银十” 近期一揽子政策发力,促进楼市企稳... -

中信银行合肥分行:搭建智慧校园专区,上线“慧缴付”平台|世界时讯 一直以来,中信银行合肥分行积极响...

中信银行合肥分行:搭建智慧校园专区,上线“慧缴付”平台|世界时讯 一直以来,中信银行合肥分行积极响... -

第二届商丘市专利奖获奖名单公布 世界最资讯 商丘市人民政府关于第二届商丘市专...

第二届商丘市专利奖获奖名单公布 世界最资讯 商丘市人民政府关于第二届商丘市专... -

今日热议:度过“野蛮生长”期 医药销售正走在合规之路上 风暴中的医药销售■本报见习记者 ...

今日热议:度过“野蛮生长”期 医药销售正走在合规之路上 风暴中的医药销售■本报见习记者 ...

精彩新闻

-

“亚洲最大医药供应链系统”亮相2023服贸会-观热点 中国网财经9月4日讯 9月2日-6日,...

“亚洲最大医药供应链系统”亮相2023服贸会-观热点 中国网财经9月4日讯 9月2日-6日,... -

入京20年,海底捞变革管制制度深耕区域个性化 中国网财经9月4日讯(记者 贾玉静)...

入京20年,海底捞变革管制制度深耕区域个性化 中国网财经9月4日讯(记者 贾玉静)... -

西安一医院两医生现场收钱数钱?已被停职调查! 全球头条 9月1日,陕西省西安市第一医院两名...

西安一医院两医生现场收钱数钱?已被停职调查! 全球头条 9月1日,陕西省西安市第一医院两名... -

南京银行发布2023年半年报——业绩稳健增长,发展稳步前行 8月30日,南京银行发布2023年半年...

南京银行发布2023年半年报——业绩稳健增长,发展稳步前行 8月30日,南京银行发布2023年半年... -

参编三大金融国标,奇富科技以技术促行业规范化演进 近期,由中国互联网金融协会领导制...

参编三大金融国标,奇富科技以技术促行业规范化演进 近期,由中国互联网金融协会领导制... -

啄木鸟投诉平台周报:医疗机构“跑路”?线上购买疫苗接种服务需谨慎 中国网财经9月4日讯 上周(2023年8...

啄木鸟投诉平台周报:医疗机构“跑路”?线上购买疫苗接种服务需谨慎 中国网财经9月4日讯 上周(2023年8... -

全球短讯!中信银行养老金融服务获评2023年服贸会服务示范案例 9月4日,中国(北京)国际服务贸易交...

全球短讯!中信银行养老金融服务获评2023年服贸会服务示范案例 9月4日,中国(北京)国际服务贸易交... -

天天滚动:数字人民币为供应链金融注入新动能 中国网财经9月4日讯 随着数字人民...

天天滚动:数字人民币为供应链金融注入新动能 中国网财经9月4日讯 随着数字人民... -

尿素出口大增 淡季库存下降价格暴涨:行业协会呼吁切忌炒作 国内尿素期货价格淡季持续上涨,行...

尿素出口大增 淡季库存下降价格暴涨:行业协会呼吁切忌炒作 国内尿素期货价格淡季持续上涨,行... -

国华人寿参与2023年首届脑健康嘉年华,一起向健康出发!|世界观速讯 9月1日,新生开学的日子,在意境悠...

国华人寿参与2023年首届脑健康嘉年华,一起向健康出发!|世界观速讯 9月1日,新生开学的日子,在意境悠... -

【报资讯】8月中国仓储指数为52% 行业继续向好运行 中国物流与采购联合会4日发布数据...

【报资讯】8月中国仓储指数为52% 行业继续向好运行 中国物流与采购联合会4日发布数据... -

民营经济发展局来了!它将为民企做什么?|天天视讯 9月4日,国家发展改革委副主任丛亮...

民营经济发展局来了!它将为民企做什么?|天天视讯 9月4日,国家发展改革委副主任丛亮... -

环球观天下!【2023服贸会】中智集团总经理王晓梅:勇担智慧人力生态创领者 中国网财经9月4日讯(记者李春晖)20...

环球观天下!【2023服贸会】中智集团总经理王晓梅:勇担智慧人力生态创领者 中国网财经9月4日讯(记者李春晖)20... -

吴晓求:中国资本市场应进行功能转型 中国人民大学原副校长、中国人民大...

吴晓求:中国资本市场应进行功能转型 中国人民大学原副校长、中国人民大... -

环球精选!尿素出口大增 淡季库存下降价格暴涨:行业协会呼吁切忌炒作 国内尿素期货价格淡季持续上涨,行...

环球精选!尿素出口大增 淡季库存下降价格暴涨:行业协会呼吁切忌炒作 国内尿素期货价格淡季持续上涨,行... -

【世界聚看点】郑庆东会见奥中商业协会主席乔治·章格一行 9月4日,社长兼总编辑郑庆东会见了...

【世界聚看点】郑庆东会见奥中商业协会主席乔治·章格一行 9月4日,社长兼总编辑郑庆东会见了... -

喜茶研发定制首款新茶饮专用奶 掀起原料内卷“新高度” 中国网财经9月4日讯(记者 贾玉静)...

喜茶研发定制首款新茶饮专用奶 掀起原料内卷“新高度” 中国网财经9月4日讯(记者 贾玉静)... -

【天天播资讯】西平县二郎小学“花样”迎接一年级新生 9月4日,西平县二郎小学一年级新生...

【天天播资讯】西平县二郎小学“花样”迎接一年级新生 9月4日,西平县二郎小学一年级新生... -

探索机遇,共话未来 | 怡口净水2023首届全屋净水研讨会圆满落幕! 8月30日,2023首届怡口全屋净水研...

探索机遇,共话未来 | 怡口净水2023首届全屋净水研讨会圆满落幕! 8月30日,2023首届怡口全屋净水研... -

筑梦新学期 一起向未来——驻马店市第十二小学举行新学期开学典礼 环球时快讯 云天收夏色,木叶动秋声。走过炎热...

筑梦新学期 一起向未来——驻马店市第十二小学举行新学期开学典礼 环球时快讯 云天收夏色,木叶动秋声。走过炎热... -

【全球时快讯】驻马店开发区开源办事处张楼村开展文化娱乐观影活动 华灯初上,驻马店开发区开源办事处...

【全球时快讯】驻马店开发区开源办事处张楼村开展文化娱乐观影活动 华灯初上,驻马店开发区开源办事处... -

2023智博会启幕,中新企业抢抓数字经济机遇 9月4日到6日,中国国际智能产业博...

2023智博会启幕,中新企业抢抓数字经济机遇 9月4日到6日,中国国际智能产业博... -

西平县特殊教育学校召开2023年秋季开学安全工作部署会 为进一步落实和做好校园安全工作,...

西平县特殊教育学校召开2023年秋季开学安全工作部署会 为进一步落实和做好校园安全工作,... -

全球快播:驻马店开发区城市管理局金河三中队:夜间整治流动商贩 维护校园周边秩序 校园周边夜间流动商贩占道经营问题...

全球快播:驻马店开发区城市管理局金河三中队:夜间整治流动商贩 维护校园周边秩序 校园周边夜间流动商贩占道经营问题... -

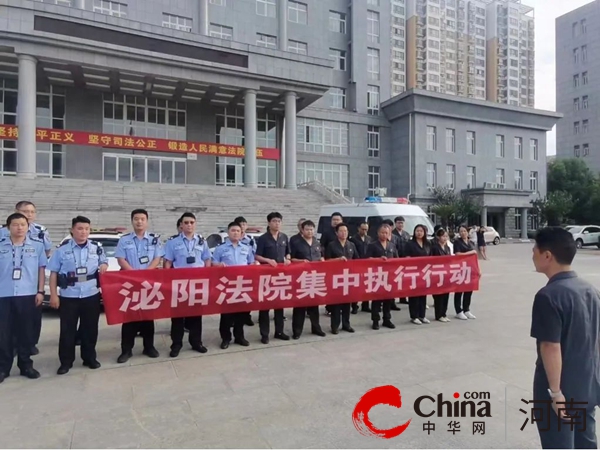

持“执”以恒、勇往“执”前——泌阳法院常态化开展“护民生、优环境”集中执行活动 为进一步巩固执行成果,及时兑现胜...

持“执”以恒、勇往“执”前——泌阳法院常态化开展“护民生、优环境”集中执行活动 为进一步巩固执行成果,及时兑现胜... -

【枫桥法庭创建】泌阳县人民法院:助力未成年人保护 做好开学前的普法教育 为扎实推进法治宣传五进活动深入开...

【枫桥法庭创建】泌阳县人民法院:助力未成年人保护 做好开学前的普法教育 为扎实推进法治宣传五进活动深入开... -

遂平县石寨铺镇:表彰“乡村光荣榜” 弘扬乡村正能量-天天快消息 为大力弘扬和践行社会主义核心价值...

遂平县石寨铺镇:表彰“乡村光荣榜” 弘扬乡村正能量-天天快消息 为大力弘扬和践行社会主义核心价值... -

环球快资讯丨驻马店市第二十五小学举行开学典礼 告别了炎炎夏日,迎来了飒爽秋风,...

环球快资讯丨驻马店市第二十五小学举行开学典礼 告别了炎炎夏日,迎来了飒爽秋风,... -

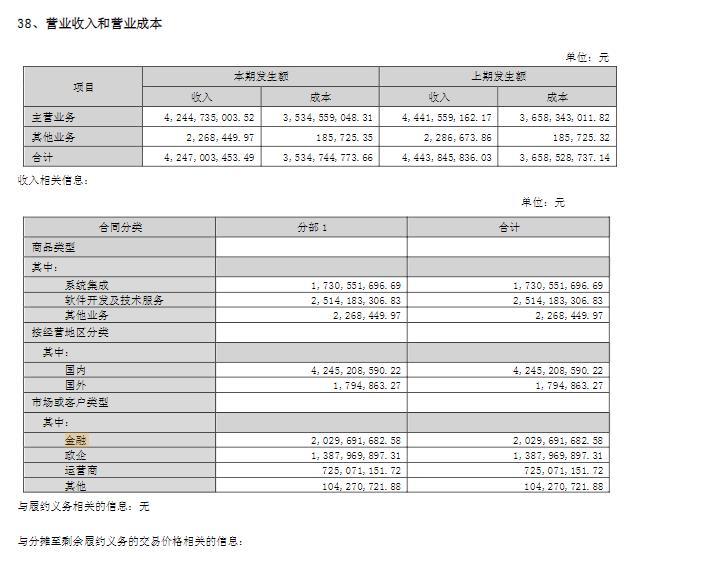

神州信息上半年营收42.47亿元 金融行业贡献近半 中国网财经9月1日讯(记者 朱玲) ...

神州信息上半年营收42.47亿元 金融行业贡献近半 中国网财经9月1日讯(记者 朱玲) ... -

上半年深圳银行业消费投诉情况:前海兴邦金租、华润深国投信托、国银金租居其他非... 中国网财经9月1日讯 近日,国家金...

上半年深圳银行业消费投诉情况:前海兴邦金租、华润深国投信托、国银金租居其他非... 中国网财经9月1日讯 近日,国家金... -

教育部:保障中小学生每天校内、校外各1个小时体育活动时间 记者9月1日从教育部获悉,教育部办...

教育部:保障中小学生每天校内、校外各1个小时体育活动时间 记者9月1日从教育部获悉,教育部办... -

今日热搜:打造绿色粮食全产业链 江西省丰城市以科技赋能,不断提升...

今日热搜:打造绿色粮食全产业链 江西省丰城市以科技赋能,不断提升... -

【快播报】坚持科学传播,老爸评测研究员获聘纺织工程学会科学传播专家 近日,2023中国纺织工程学会科普工...

【快播报】坚持科学传播,老爸评测研究员获聘纺织工程学会科学传播专家 近日,2023中国纺织工程学会科普工... -

欧派电动车关联公司偷税被罚20.6万余元 少记销售收入超100万元 中国网科技9月4日讯(记者 张润琪)...

欧派电动车关联公司偷税被罚20.6万余元 少记销售收入超100万元 中国网科技9月4日讯(记者 张润琪)... -

“爱因斯坦的脑子”卖了两万份?! 虚拟情绪产品网络热销有些让人摸不着头脑-聚看点 近日电商平台一款爱因斯坦的脑子走...

“爱因斯坦的脑子”卖了两万份?! 虚拟情绪产品网络热销有些让人摸不着头脑-聚看点 近日电商平台一款爱因斯坦的脑子走... -

服务贸易持续成长 增量政策值得期待 环球快看 ● 本报记者 王舒嫄 连润2023年...

服务贸易持续成长 增量政策值得期待 环球快看 ● 本报记者 王舒嫄 连润2023年... -

潢川县举行县级机关“慈善一日捐”集中捐赠仪式 今年9月5日是第八个“中华慈善日”...

潢川县举行县级机关“慈善一日捐”集中捐赠仪式 今年9月5日是第八个“中华慈善日”... -

上海四部门联合发布“认房不认贷”购房新政 中新社上海9月1日电 (记者 缪璐)...

上海四部门联合发布“认房不认贷”购房新政 中新社上海9月1日电 (记者 缪璐)... -

今日要闻!边角料变抢手货 椰子水涨价40倍 今年夏天的饮料市场,椰子水正当红...

今日要闻!边角料变抢手货 椰子水涨价40倍 今年夏天的饮料市场,椰子水正当红... -

环球动态:整治景区乱收费须常态化 景区乱收费损害了旅游体验,监管部...

环球动态:整治景区乱收费须常态化 景区乱收费损害了旅游体验,监管部... -

世界热点评!轻信也是一种“失职” 【案例苑】●案情:小杨是甲公司的...

世界热点评!轻信也是一种“失职” 【案例苑】●案情:小杨是甲公司的... -

热门:全国铁路暑运累计发送旅客8.3亿人次 创历史同期新高 光明日报北京9月1日电记者姚亚奇从...

热门:全国铁路暑运累计发送旅客8.3亿人次 创历史同期新高 光明日报北京9月1日电记者姚亚奇从... -

共享全球服务贸易发展新机遇 光明日报评论员全球服务贸易和服务...

共享全球服务贸易发展新机遇 光明日报评论员全球服务贸易和服务... -

风雨同心护家园——基层干部群众防汛抗洪救灾综述 风雨同舟,携手同行。入汛以来,各...

风雨同心护家园——基层干部群众防汛抗洪救灾综述 风雨同舟,携手同行。入汛以来,各... -

当前快讯:风雨同心护家园——基层干部群众防汛抗洪救灾综述 风雨同舟,携手同行。入汛以来,各...

当前快讯:风雨同心护家园——基层干部群众防汛抗洪救灾综述 风雨同舟,携手同行。入汛以来,各... -

阿为特过会:今年IPO过关第227家 东北证券过首单 中国经济网北京9月4日讯 北京证券...

阿为特过会:今年IPO过关第227家 东北证券过首单 中国经济网北京9月4日讯 北京证券... -

深圳上半年银行消费投诉通报 中信银行2项投诉量居首 中国经济网北京9月4日讯国家金融监...

深圳上半年银行消费投诉通报 中信银行2项投诉量居首 中国经济网北京9月4日讯国家金融监... -

每日讯息!节俭办赛理念融入每个细节 【杭州准备好了】光明日报记者 陆...

每日讯息!节俭办赛理念融入每个细节 【杭州准备好了】光明日报记者 陆... -

鄂旅股份终止上交所主板IPO 保荐机构为华创证券 中国经济网北京9月4日讯上交所网站...

鄂旅股份终止上交所主板IPO 保荐机构为华创证券 中国经济网北京9月4日讯上交所网站... -

头条焦点:中国持续为全球发展提供动力 一季度实现良好开局,二季度延续恢...

头条焦点:中国持续为全球发展提供动力 一季度实现良好开局,二季度延续恢...